Cum să investești ca adolescent sau Minor (sub 18 ani)

învățarea cum să investești ca adolescent îți poate oferi un start extraordinar pentru viitorul tău financiar.

investițiile timpurii pot avea beneficii uriașe. Adolescenții care învață obiceiuri de bani responsabili obțin adesea un avans imens în comparație cu colegii lor.

dacă sunteți adolescent și doriți să aflați mai multe despre finanțe, puteți începe cu elementele de bază și puteți învăța treptat arta planificării financiare, economisirii și investițiilor.

adolescenții care sunt serioși cu privire la viitorul lor ar trebui să învețe despre obiceiurile de bani inteligenți. Investiția este una dintre abilitățile cruciale pe care oricine ar trebui să le învețe dacă ar dori să-și planifice viitorul financiar. Warren Buffett spunea: „cel mai bun moment pentru a planta un copac a fost acum 20 de ani, al doilea cel mai bun moment este acum.”

iată câteva modalități care vă vor ajuta să învățați cum să investiți ca adolescent.

puteți investi dacă aveți sub 18 ani?

majoritatea oamenilor nu cred că pot începe să investească până când nu sunt adulți sau peste 18 ani. Acest lucru poate fi adevărat, dar există anumite tipuri de conturi oferite minorilor care pot fi stabilite de un părinte sau tutore. Unele dintre aceste conturi vă pot ajuta să economisiți pentru obiective pe termen lung, cum ar fi educația și pensionarea.

cel mai frecvent tip de cont care realizează acest lucru este un cont de custodie.

Best Free Stock Promotions

| Brokerage | Promotion | Link |

|---|---|---|

|

1 Free Stock (Up To $225) | Download |

|

2 Free Stocks (Up To $1,850) | Download |

|

2 Free Stocks (Up To $400) | Download |

|

Free $10 Stock Slice | Download |

|

Get $30 When You Deposit $1,000 | Download |

|

Free $10 Bonus | Download |

Setting Up A Custodial Account UGMA/UTMA

Minor accounts, UTMA/UGMA, are also excellent options if you are investing for your teenager. Puteți stabili aceste conturi minore și puteți începe să investiți în ele aproape imediat. Acești bani pot fi folosiți în orice scop, inclusiv educație, precum și orice alte nevoi ale copilului. scopul acestor conturi este de a oferi beneficii educaționale și monetare adolescenților. Acestea trebuie să fie controlate de custode; poate fi un tutore sau un părinte al adolescentului. Când copilul ajunge la maturitate, ei pot accesa acei bani.

puteți stabili un cont UGMA / UTMA privative de libertate cu o brokeraj, cum ar fi Firstrade.

veniturile din profit ale acestor conturi de investiții vor fi impozitate în funcție de cota de impozitare a copilului sau, eventual, de Cotele de impozitare ale părintelui dacă copilul câștigă suficienți bani și este supus limitărilor fiscale pentru copii.conturile UGMA/UTMA privative de libertate sunt una dintre opțiunile excelente pentru adolescenții care doresc să înceapă să investească. Părinții au decizia finală care poate fi luată în cont până când copilul împlinește 18 sau 21 de ani (în funcție de Stat).

la vârsta majoratului, dreptul de proprietate asupra contului va fi transferat integral copilului, iar părintele nu va mai avea niciun control asupra contului. Copilul va fi liber să încaseze contul pentru orice dorește, deci este important să discutați cu copilul dvs. despre scopul propus al contului în prealabil.

planurile de pensionare pentru adolescenți și minori

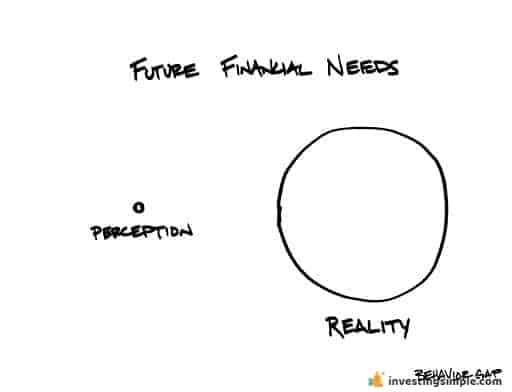

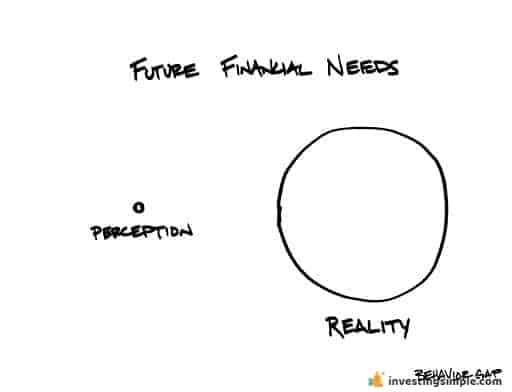

planurile de pensionare sunt o modalitate excelentă de a economisi pentru viitorul tău. Indiferent de ce, dacă investiți pentru un adolescent sau un adult, nu este niciodată prea devreme pentru a începe planificarea pensionării. Cu cât începeți mai devreme planificarea, cu atât veți fi mai bine. Acest lucru se datorează ceva numit interes compus!

există multe tipuri diferite de conturi de pensionare, dar cele mai populare sunt IRA tradiționale sau IRA Roth.

IRA tradițional este un cont de pensionare amânat impozit, ceea ce înseamnă că contribuie la contul cu dolari înainte de impozitare. Când luați distribuții la pensionare de la un IRA tradițional, atunci veți plăti impozite obișnuite pe venit.

IRAs Roth sunt ușor diferite, deoarece contribuțiile sunt după impozitare. Aceasta înseamnă că contul crește fără taxe, iar atunci când luați distribuții la pensionare, acestea vor fi complet scutite de taxe.

atât pentru iras tradiționale și Roth nu se poate lua o distribuție calificat până la vârsta de 59 de ani. Dacă luați o distribuție timpurie, atunci veți fi supus unei penalități de 10% și impozite pe venit. Cu toate acestea, există anumite excepții de la pedeapsa de retragere anticipată.

de obicei, tinerii tind să graviteze spre Roth IRAs, deoarece presupun că se află într-o categorie fiscală mai mică acum decât vor fi în viitor. De exemplu, dacă plătiți în prezent 12% din impozite și presupuneți că în viitor veți fi într-o categorie de impozite de 25%, ar fi mai bine să plătiți 12% acum în loc de 25% mai târziu.

de asemenea, este important să rețineți că, atât cu IRAs tradiționale, cât și cu iras Roth, copilul dvs. va trebui să fi obținut venituri. Fără venituri obținute, nu aveți voie să contribuiți. Deci, dacă sunteți de gândire de a contribui la un IRA Roth pentru un copil mai mic ar putea avea nevoie pentru a găsi modalități creative pentru ei de a câștiga venituri.

IRAs tradiționale minore și iras Roth minore

puteți configura iras tradiționale minore și iras Roth pentru copilul dumneavoastră, dacă acestea sunt sub vârsta de 18. Acest lucru le va permite să înceapă de economisire pentru pensionare timpurie și oferă unele beneficii semnificative.

pentru cele mai multe situații, IRA minor Roth va fi cel mai bun, deoarece copiii sunt într-o categorie de impozitare scăzută acum (de obicei 0%) și va fi la o categorie de impozitare mai mare mai târziu în viață, atunci când iau distribuții din cont. În acest fel de dolari în minor Roth IRA nu pot fi impozitate.

puteți configura iras Roth minore la o varietate de brokeri, cum ar fi…

- avangardă

- fidelitate

- Charles Schwab

- TD Ameritrade

conturi de economii Coverdell education și planuri 529

puteți investi, de asemenea, în conturi de Economii educaționale calificate pentru adolescentul dvs. Planificarea pentru adolescentul academic și educație este o modalitate buna de a rămâne în fața cheltuielilor colegiu voinic. Dacă sunteți în căutarea pentru un instrument de economisire, care poate oferi beneficii fiscale și să plătească pentru cheltuielile de colegiu, atunci poate doriți să ia în considerare un plan de economii colegiu. Există două opțiuni principale din care puteți alege; 529 de planuri și conturi de economii pentru Educație (ESA).

529 Educație planul de Economii

acesta este un plan de economii oferite de cele mai multe state, care permite persoanelor fizice pentru a salva pentru colegiu sau K-12 cheltuielile de educație.

De asemenea, puteți utiliza 529 de planuri pentru a plăti împrumuturi pentru studenți și programe de internship. Limita anuală de contribuție pentru planurile 529 este de $15,000 și majoritatea statelor oferă o deducere fiscală pentru contribuția dvs. Există, de asemenea, capacitatea de a contribui la contribuții în valoare de cinci ani simultan și de a finanța până la 75.000 de dolari într-un plan 529 într-un an.

distribuțiile din aceste conturi sunt scutite de taxe de către IRS dacă sunt utilizate pentru cheltuieli de educație calificată. Părinții, tutorii, bunicii sau chiar prietenii de familie pot stabili un cont 529 și își pot alege beneficiarul specificat.

este important să rețineți că, dacă un copil decide să nu participe la facultate sau există fonduri în exces într-un plan 529, acestea pot fi transferate cu ușurință unui alt membru al familiei sau pot fi retrase. Dacă alegeți să retrageți fonduri pentru cheltuieli non-educaționale, va exista o penalizare de 10% pentru orice câștig din cont.

îmbunătățirea este o opțiune fantastică pentru crearea unui plan 529!

contul de economii Coverdell Education (ESA)

acesta este un plan de economii stabilit de guvernul Federal care permite persoanelor fizice să contribuie până la 2.000 USD pe an pe beneficiar.

nu există deducere fiscală pentru contribuție, dar distribuțiile vor fi scutite de impozit dacă sunt utilizate pentru cheltuieli de educație calificată. Cu toate acestea, SAE trebuie utilizat înainte ca beneficiarul să împlinească vârsta de 30 de ani sau veți fi supus impozitului și penalităților.

contribuțiile la conturile ESA pot fi, de asemenea, supuse limitărilor de eliminare treptată a veniturilor, ceea ce înseamnă că, dacă câștigați peste o anumită sumă de bani, nu veți fi eligibil să contribuiți. Similar cu planurile 529, aceste fonduri pot fi utilizate fie pentru cheltuielile de educație privată K-12, fie pentru colegiu.

în prezent, nu există multe motive convingătoare pentru a alege un ESA în locul unui plan 529.

tipuri de investiții pentru Adolescenți

salvarea într-un cont bancar

În cazul în care nu sunteți sigur de toate opțiunile de mai sus, puteți totuși să vă uitați la investițiile pentru adolescenți într-un cont de economii. Deși randamentele nu vor fi ridicate ca și celălalt plan de investiții, fondurile dvs. vor fi sigure, cu un risc mic sau deloc.

cei care caută conturi de economii cu randament mai mare ar putea dori să verifice rezerva de numerar mai bună. Această platformă oferă rate ale dobânzii mai mari decât majoritatea conturilor bancare tradiționale.

| rata | ca de |

|---|---|

| 0.30% | 03/23/2021 |

Verificați ratele curente de economii aici!

când economisești în adolescență, ascunderea banilor într-un cont de Economii este primul pas. În mod ideal, dacă puteți găsi un cont bancar care câștigă un interes rezonabil, atunci veți câștiga cel puțin o mică rentabilitate a numerarului inactiv.

de cele mai multe ori, părinții folosesc o bancă de economii ca prim pas către economii semnificative. Această strategie va ajuta, de asemenea, adolescenții să obțină obiceiul de economisire și să reducă cheltuielile inutile.

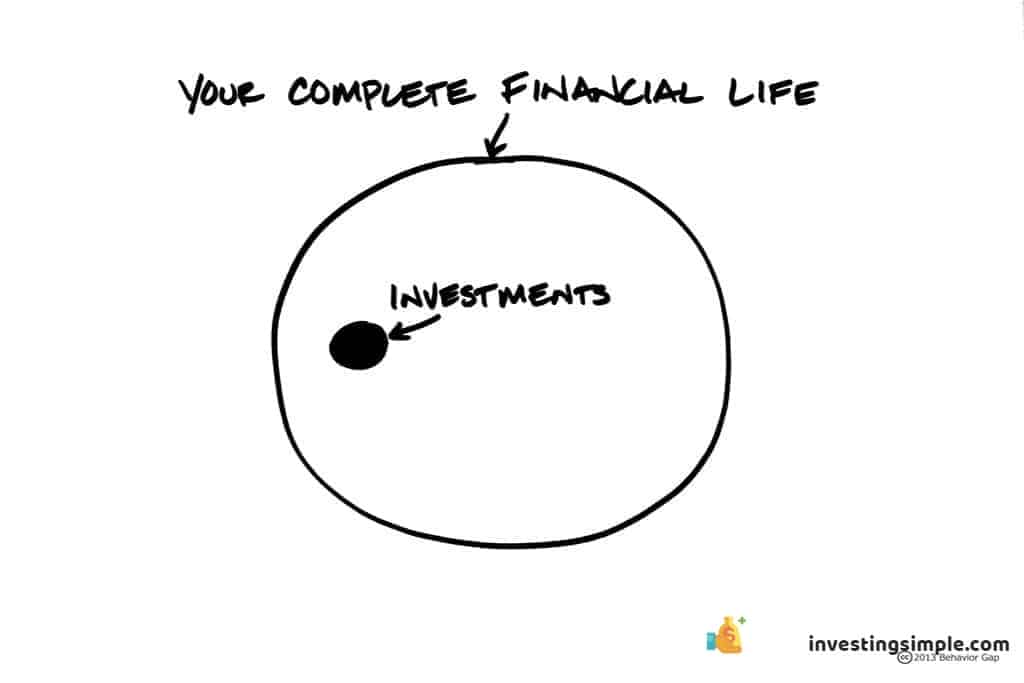

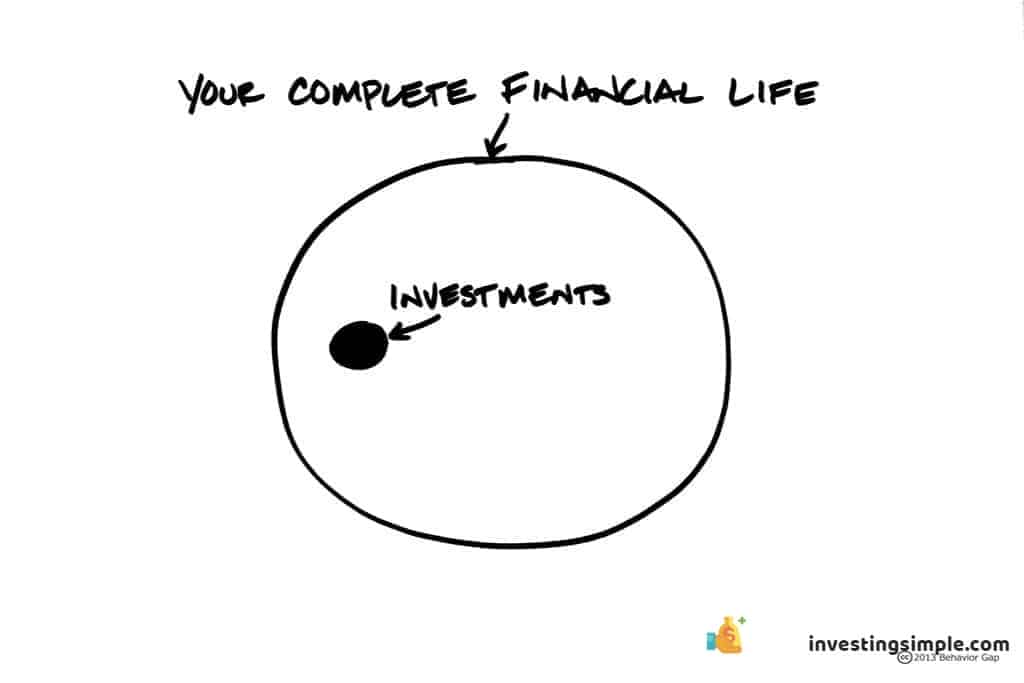

investiții pe piața de valori

investiții stoc este, de asemenea, una dintre opțiunile de investiții familiare pentru adulți tineri. Pentru a începe să investiți cu piața bursieră dacă aveți sub 18 ani, trebuie deschis un cont de custodie de către părintele sau tutorele copilului.

conturile de custodie pot fi deschise cu ușurință în majoritatea cazurilor. Conturile minore sunt oferite la majoritatea firmelor de brokeraj, inclusiv TD Ameritrade, Charles Schwab și Firstrade.

dacă sunteți sub vârsta de 18 ani, nu sunteți eligibil pentru a face tranzacții.

părinții sau tutorii trebuie să se așeze cu copiii lor și să revizuiască tranzacțiile potențiale cu totul. Acest lucru poate împiedica adolescenții să trimită ordine de tranzacționare incorecte. Poate doriți să începeți să investiți în acțiunile pe care adolescentul dvs. le cunoaște sau în produsele pe care le utilizează. În acest fel le oferă mai mult o legătură cu investiția lor și o înțelegere a modului în care funcționează procesul de investiții.

dacă aveți peste 18 ani, atunci sunteți liber să stabiliți un cont regulat de brokeraj și să plasați tranzacții pe cont propriu. Puteți arunca o privire la cele mai bune aplicații de investiții aici. Multe dintre aceste aplicații vă vor permite să investiți fără a plăti taxe sau comisioane, ceea ce este un must-have pentru investitorii începători.

investiții imobiliare

majoritatea persoanelor gravitează spre imobiliare ca prima lor investiție. Acest lucru este logic, deoarece cele mai multe ori prima investiție cineva face este achiziționarea de casa lor. Cumpărarea unei case este o modalitate de a investi în imobiliare și de a folosi investiția dvs. ca utilitate în același timp.

una dintre barierele la intrare pentru investiții imobiliare este suma mare de capital în avans necesare pentru a începe. Din acest motiv, există și alte metode de a investi în imobiliare care sunt mai accesibile, cum ar fi trusturi de investiții imobiliare (REIT) sau investiții imobiliare cu finanțare participativă.

REIT-urile și Crowdfundingul imobiliar descompun investițiile imobiliare mari în acțiuni. Aceste acțiuni sunt apoi vândute investitorilor, sperând să obțină o rentabilitate în timp. Acest lucru permite multor investitori să achiziționeze un portofoliu de active imobiliare. Această metodă face ca investițiile imobiliare să fie mult mai accesibile investitorilor mai mici.una dintre platformele de crowdfunding imobiliare cu cea mai rapidă creștere este Fundrise. Această platformă creează portofolii de bunuri imobiliare din SUA din care puteți cumpăra o fracțiune și puteți primi dividende și câștiguri de capital din portofoliu.

investiția în obligațiuni

investiția în obligațiuni este, de asemenea, o opțiune pentru Adolescenți. O obligațiune este o datorie emisă de o companie și vândută creditorilor. Un investitor poate achiziționa o obligațiune de la companie și poate câștiga dobândă pentru investiția sa. În cele din urmă, suma împrumutului principal și dobânda vor fi rambursate investitorului.

obligațiunile pot avea și riscuri. Unele dintre acestea includ riscul de credit de la debitor sau cât de probabil este împrumutatul să ramburseze împrumutul. Anumite companii pot veni în vremuri dificile, și poate fi dificil pentru ei de a rambursa toate datoriile lor. obligațiunile pot fi emise de companii, guverne sau municipalități. Rata dobânzii oferită de Împrumutat se corelează de obicei cu valoarea riscului pe care îl deține obligațiunea. De exemplu, o obligațiune emisă de o companie cu risc ridicat ar trebui să conducă la o rată a dobânzii mai mare la obligațiune.

unele tipuri de obligațiuni sunt susținute de diferite niveluri de guvernare. U. S. Obligațiunile guvernamentale sunt considerate unele dintre cele mai sigure investiții, deoarece sunt susținute de credința și creditul deplin al Guvernului SUA, deși încă dețin riscuri.

un avantaj pentru obligațiunile municipale este că dobânda pe care o plătesc este de obicei scutită de taxe. Deși probabil că acest lucru nu este un beneficiu uriaș pentru adolescentul dvs. mediu, dacă vă aflați într-o categorie fiscală mai mare, aceste obligațiuni vă pot ajuta să vă reduceți venitul impozabil.

fonduri mutuale

părinții pot lua în considerare, de asemenea, să investească pentru copiii lor în fonduri mutuale. Fondurile mutuale vor oferi adolescentului dvs. posibilitatea de a investi într-un grup de acțiuni sau obligațiuni.

fondurile mutuale pot fi structurate în mai multe moduri diferite. Aceste fonduri pot fi tranzacționate în mod activ și gestionate profesional de consilieri de investiții. Fondurile mutuale pot oferi, de asemenea, o strategie mai pasivă, cum ar fi investiția într-un indice de piață. fondurile mutuale investesc fonduri împreună de la un număr de investitori și investesc într-un grup de acțiuni sau obligațiuni. Aceste fonduri distribuie apoi câștigurile de capital sau dividendele deținătorilor de fonduri mutuale odată ce sunt câștigate. Fondurile mutuale au toate diferențe în structura taxelor și strategia de investiții, așa că asigurați-vă că faceți diligența înainte de a investi.

ETF (fonduri tranzacționate la bursă)

ETF-urile sau fondurile tranzacționate la bursă pot oferi o investiție minimă mică și comisioane mici. Aveți întotdeauna opțiunea de a vinde aceste fonduri oricând aveți nevoie de ele. Fondurile tranzacționate la bursă (ETF-uri) tranzacționează pe burse similare acțiunilor și oferă mai multă lichiditate sau capacitatea de a cumpăra și vinde.

multe ETF-uri sunt, de asemenea, fonduri de index. Acestea sunt fondurile tranzacționate care își obțin valoarea dintr-un indice de piață subiacent. De exemplu, există fonduri de index care urmăresc indicele S&p 500 us Big Cap Index. Fondurile Index pot oferi o modalitate simplă de a crea diversificare în cadrul portofoliului dvs.acest lucru este deosebit de important pentru investitorii începători care nu au zeci de mii de dolari la îndemână pentru a crea un portofoliu bine diversificat de la zero.

Robo-consilier investiții pentru Adolescenți

ai auzit vreodată de un robo-consilier?Ei bine, acesta este noul tip de platformă de investiții care câștigă în popularitate. Un robo-consilier vă va ajuta să luați decizii de investiții pentru dvs. De obicei, vă vor pune întrebări despre toleranța la risc, orizontul de timp și obiectivul general. Robo-adivosrs face recomandări pe baza răspunsurilor la aceste întrebări și a situației dvs. financiare actuale.

Robo-advisor investirea este de obicei mai hands-off și poate fi util pentru investitorii începători. Au cerințe reduse de investiții și taxe de servicii plate. Îmbunătățirea este o opțiune bună pentru un Robo-consilier dacă aveți peste 18 ani. Ele oferă, de asemenea, 529 planuri de economii colegiu. Din păcate, nu acceptă conturile de custodie în acest moment.

investiții pe termen lung ca un adolescent

cele mai multe strategii de investiții de succes tind să fie pe termen lung în natură. Investiția implică risc și nu doriți să fiți obligați să vindeți atunci când investiția dvs. nu merge bine. Din acest motiv, cel mai bine este să înțelegeți orizontul de timp al investiției înainte de a începe să vă riscați banii.

o strategie globală de investiții, cum ar fi orizontul de timp așteptat, riscul estimat și randamentul așteptat este un prim pas important înainte de a investi.

investiția pe termen lung vă oferă, de asemenea, posibilitatea de a câștiga randamente semnificative în timp. De cele mai multe ori, cu cât investiți mai mult, cu atât aveți mai mult potențial de a câștiga bani. De exemplu, o investiție de 10.000 USD în S&P 500 în 2000 ar valora 31.200 USD în 2021, ajustată pentru inflație.cu toate acestea, toate investițiile implică riscuri, iar randamentele nu sunt niciodată garantate, chiar dacă sunt deținute pe termen lung. De exemplu, o investiție de 10.000 USD în țiței WTI din 2000 până în 2021 ar valora 6.296 USD, o rentabilitate de -37%.

ca investitor începător, ar trebui să vă gândiți să începeți cu o investiție mică. În acest fel puteți afla mai multe despre cum funcționează investiția și puteți înțelege disciplina. Deși puteți face greșeli, aceasta este o experiență valoroasă de învățare.

în timp, chiar și o investiție mică poate duce la o valoare justă de creștere, mai ales dacă a avut loc pe termen lung. Cu toate acestea, începătorii ar trebui să înțeleagă că investiția implică asumarea riscului. Toate investițiile au risc și unele chiar au potențialul de a pierde întreaga investiție.

dar nu vă faceți griji, acest risc poate fi minimizat!

credeți sau nu, puteți începe să investiți și să obțineți experiență practică chiar dacă sunteți în liceu. De asemenea, puteți consulta un calculator de investiții pentru a vedea cum să economisiți și să investiți pentru viitorul dvs.

concluzie

investiția ca adolescent nu a fost niciodată mai ușoară.

deși dacă aveți sub 18 ani, este posibil să aveți nevoie de asistența unui părinte sau tutore. Indiferent dacă încercați să economisiți pentru pensionare, educație sau viitorul dvs., există multe opțiuni disponibile pentru Adolescenți.

Dacă doriți să aflați mai multe despre elementele de bază ale investițiilor, consultați ghidul nostru pentru începători pentru a investi pe piața bursieră.

Păstrați lectură:

- cum să se pensioneze mai devreme cu Dividend investesc

- Cum de a evalua un stoc folosind analiza fundamentală

- Webull Review: Cel mai bun App de investiții gratuit?

Leave a Reply