PFS vs CFP

Différence Entre PFS et CFP

PFS est l’abréviation utilisée pour Spécialiste des finances personnelles et ce cours est dispensé par l’AICPA et les personnes avec ce diplôme peuvent travailler comme planificateur fiscal, planificateur de retraite, etc. alors que CFP est l’abréviation utilisée pour planificateur financier certifié et ce cours est dispensé par le Conseil d’administration de CFP et les personnes avec ce diplôme peuvent travailler comme planificateur successoral, gestionnaire financier, planificateur de retraite, etc.

Vous n’avez pas besoin de vous confondre avec CFP et PFS. Parce que si vous pouviez passer l’examen CFP et l’examen CPA, vous répondriez déjà aux exigences de PFS, alors vous n’avez pas besoin de vous présenter à l’examen PFS.

Dans cet article, nous allons approfondir et voir ce que vous devez faire pour obtenir des désignations CFP et PFS. Mais si jamais vous sentez que vous n’avez pas besoin de PCP, inscrivez-vous simplement au CPA et étudiez dur. Comme vous ne pouvez pas vous asseoir pour PFS sans vous qualifier d’abord pour le CPA, il est plus sage de bien étudier.

Examinons donc ces deux certifications en détail, puis prenons une décision éclairée à la fin de cet article.

Qu’est-ce que le Planificateur financier certifié (CFP)?

CFP est une désignation unique en son genre car très peu de désignations créent autant de valeur dans le domaine de la finance. Une fois que vous aurez obtenu votre certification CFP, vous serez traité comme un expert en budgétisation, en planification de la retraite, en planification de la couverture d’assurance et en fiscalité. De nombreuses organisations recherchent des experts comme CFP partout dans le monde. Tout ce que vous avez à faire est d’effacer l’examen.

4.9 (1 067 évaluations) Plus de 250 cours | Plus de 40 projets | Plus de 1 000 Heures | Accès à vie complet | Certificat d’achèvement

- CFP n’est pas seulement une certification mondialement reconnue et réputée, mais les gens traiteront également CFP comme leurs conseillers de confiance car CFP peut non seulement les aider dans leurs finances personnelles, mais aussi dans leurs économies personnelles.

- La partie la plus importante d’une PCP est les normes éthiques que cette certification établit pour les autres. Il existe de nombreux planificateurs financiers sur le marché, mais très peu prennent le temps et tiennent compte des motifs éthiques des transactions. Dans le cas de CFP, les normes éthiques sont de la plus haute importance, et le Conseil de CFP prend un soin particulier à former et à éduquer ses étudiants à des normes éthiques rigoureuses et strictes afin qu’ils ne manquent jamais la confiance de leurs clients.

- Même s’il semble que la PCP soit difficile, les résultats ne le prouvent pas. Près de 65 à 70% en moyenne ont réussi cet examen en 2015. Il n’y a donc aucune raison pour laquelle vous ne pouvez pas l’effacer si vous étudiez dur et vous préparez bien à l’examen.

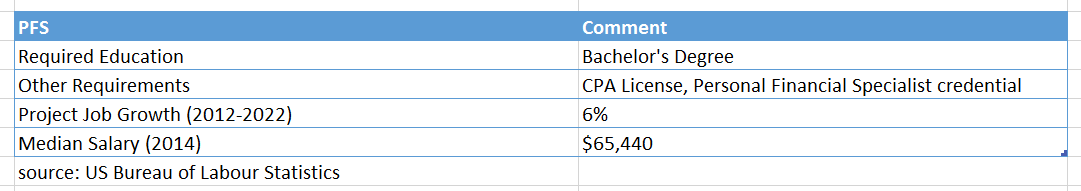

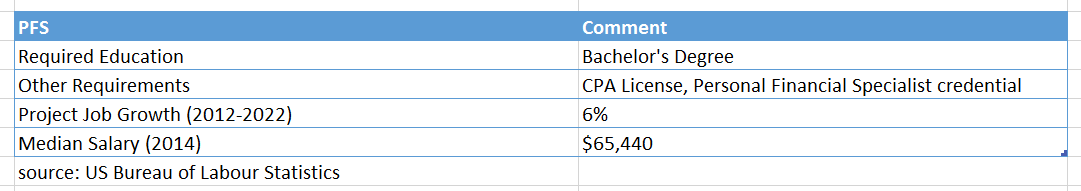

Qu’est-ce que le Spécialiste Financier personnel (SPF)?

PFS est un cours complet de planification financière. Si vous n’avez pas fait de PCP, c’est la chose à ne pas manquer. Et comme la principale condition préalable est la certification CPA, si vous faites du PFS, vous serez doublement qualifié pour la planification financière.

- La certification PFS est quelque chose que vous devriez faire si vous êtes intéressé par la planification financière. Pourquoi? Parce que l’EPF est un examen de planification financière complet qui comprend la planification fiscale, successorale, de la retraite, des investissements et des assurances, ainsi que les avantages sociaux des employés, la planification des aînés et la planification de l’éducation. Il y a un total de 11 sujets que vous devez couvrir pour pouvoir passer l’examen PFS. Ainsi, vous ne pouvez pas le prendre à la légère.

- PFS n’est pas une désignation qui se terminerait une fois que vous aurez réussi l’examen et obtenu le certificat. Tous les trois ans, vous devez compléter 60 heures de Formation professionnelle continue (CPE) et payer un montant forfaitaire pour pouvoir détenir le titre.

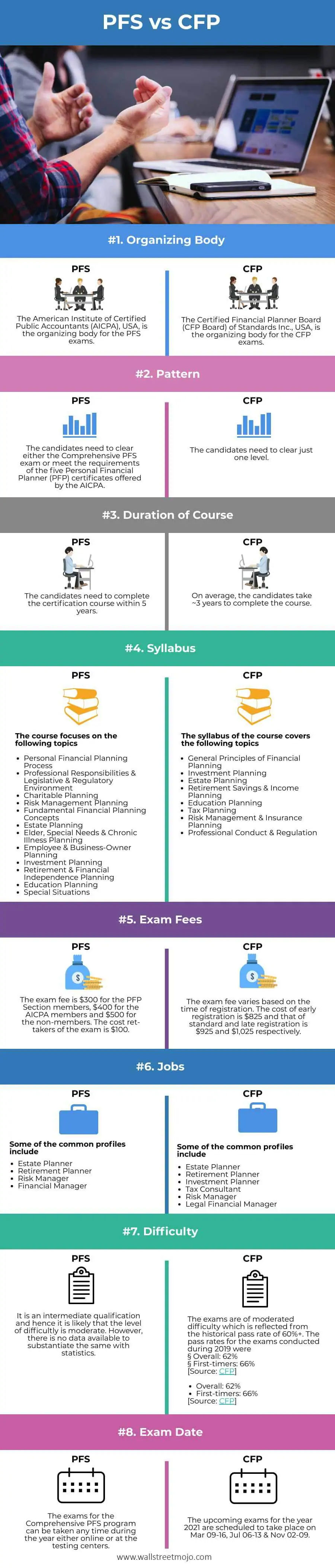

Infographie CFP vs PFS

Différences clés

- Format de l’examen: CFP et PFS sont tous deux des examens complets. Mais les deux sont de nature différente. La PCP est un examen mammouth de 10 heures, alors que, dans le cas de la SSP, vous devez vous asseoir pendant 5 heures. Dans les deux examens, vous devez répondre respectivement à 170 (CFP) et 160 (PFS) questions.

- Fenêtre d’examen: Dans le cas de CFP, il y a trois fenêtres d’examen – en mars, Juillet et novembre. Alors que dans le cas du PFS, il y a deux fenêtres d’examen – Juillet-août et Décembre-Janvier.

- Admissibilité: Il y a principalement deux exigences éducatives pour la certification CFP. La première exigence est de suivre des cours de niveau collégial ou universitaire dans le cadre d’un programme enregistré auprès du Conseil du PCP, portant sur les principaux domaines de la planification financière personnelle. La deuxième consiste à vérifier que vous êtes titulaire d’un baccalauréat ou d’une certification supérieure d’un collège ou d’une université accrédité au niveau régional. Les cours doivent être terminés avant même de vous présenter à l’examen de certification CFP. Dans le cas de PFS, vous devez remplir un CPA.

- Opportunités d’emploi: Si vous remplissez l’une de ces certifications, vous n’avez pas à vous soucier des opportunités d’emploi. De plus, si vous terminez votre PCP en premier, vous n’avez pas du tout besoin de vous asseoir pour PFS, car vous rempliriez l’exigence de PFS. En cas de possibilités d’emploi, vous aurez le choix entre plusieurs profils – planification de la retraite, planification financière personnelle, planification successorale, planification fiscale, etc.

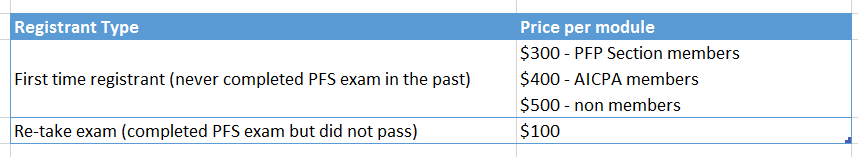

- Frais: Dans le cas de CFP, vous devez payer le maximum de 795 USD (frais d’inscription tardive). Mais en ce qui concerne le PFS, ce n’est pas seulement un paiement ponctuel de 300 à 500 US US, car vous devez effectuer 60 heures de CPE tous les 3 ans, et vous devez payer un montant important pour cela.

Source:AICPA

PFS vs. CFP Comparative Table

| Section | PFS | CFP | |

| Organizing Body | The American Institute of Certified Public Accountants (AICPA), USA, is the organizing body for the PFS exams. | The Certified Financial Planner Board (CFP Board) of Standards Inc., États-Unis, est l’organisme organisateur des examens CFP. | |

| Pattern | Les candidats doivent réussir l’examen PFS complet ou satisfaire aux exigences des cinq certificats de planificateur financier personnel (PFP) offerts par l’AICPA. | Les candidats doivent effacer un seul niveau. | |

| Durée du cours | Les candidats doivent terminer le cours de certification dans les 5 ans. | En moyenne, les candidats mettent environ 3 ans pour terminer le cours. | |

| Syllabus | The course focuses on the following topics

|

The syllabus of the course covers the following topics

|

|

| Les frais d’examen sont de 300 $ pour les membres de la section PFP, 400 for pour les Membres de l’AICPA, et 500 $ pour les non-membres. Le coût des participants à l’examen est de 100 $. | Les frais d’examen varient en fonction du moment de l’inscription. Le coût de l’inscription anticipée est de 825 $ et celui de l’inscription standard et tardive est de 925 respectively et 1 025 respectively respectivement. | ||

| Jobs | Some of the common profiles include

|

Some of the common profiles include

|

|

| Difficulty | C’est une qualification intermédiaire et il est donc probable que le niveau de difficulté soit modéré. Cependant, aucune donnée n’est disponible pour étayer la même chose avec les statistiques. | Les examens sont de difficulté modérée, ce qui se reflète dans le taux de réussite historique de 60%+. Les taux de réussite aux examens effectués en 2019 étaient

|

|

| Date de l’examen | Les examens du programme PFS complet peuvent être passés à tout moment de l’année en ligne ou dans les centres de test. | Les examens à venir pour l’année 2021 doivent avoir lieu les 09-16 mars, 06-13 juillet & 02-09 novembre. |

Pourquoi poursuivre la PCP?

Si vous vous demandez encore pourquoi vous devriez poursuivre la PCP, nous vous demanderons pourquoi pas? Vous obtenez un cours de classe mondiale sous les 600 US US, et aussi, si vous terminez ce cours, vous n’auriez pas à vous soucier des opportunités d’emploi. Qui ne ferait pas ce cours? Seulement ceux qui ne sont pas passionnés par la planification financière. Si vous sentez que vous avez le moindre penchant pour la planification financière, CFP est la bonne option pour vous.

- CFP est un cours très bien planifié. Rien n’a été ajouté au cours pour se montrer. Au lieu de concevoir le cours de la PCP, le conseil de la PCP s’est occupé de quatre piliers, chacun commençant par l’éducation en ligne, l’examen, l’expérience et l’éthique.

- CFP est une profession qui se multiplie chaque année. On s’attend à ce que le cheminement de carrière en planification financière augmente de 41% en 2016. Si vous vous inscrivez maintenant, réfléchissez à ce qui va se passer. Vos chances de succès augmenteront considérablement.

- CFP est un grand métier. Si vous avez déjà traversé des difficultés financières, vous sauriez ce que cela fait. C’est terrible. Une fois que vous avez terminé votre PCP, vous seriez en mesure d’éviter aux gens des difficultés financières. Ils n’évitent peut-être pas complètement les mésaventures, mais ils peuvent s’y préparer avec vos conseils et vos prévisions.

Pourquoi poursuivre PFS?

Apparemment, PFS peut sembler moins précieux, mais la raison la plus importante pour poursuivre PFS n’est pas seulement des opportunités d’emploi ou de grandes références. Mais vous devriez faire du PFS en raison des opportunités éducatives en cours. Bien sûr, cela vous coûtera de l’argent, toute éducation le fait. Mais cela vous donnera l’occasion de vous mettre à jour tous les trois ans et de prendre de l’avance.

- La combinaison de CPA et de PFS est mortelle. Une fois que vous avez fait PFS après CPA, votre expertise dans les sujets serait inégalée. La plupart des entreprises aimeraient que vous fassiez partie de leurs conseils d’administration pour demander votre avis d’expert et recevoir des conseils. Et la plupart des clients vous préféreront également à tous ceux qui viennent de faire du CPA.

- Si vous voulez servir plusieurs clients et obtenir une expertise dans plusieurs domaines, alors certainement, vous devriez opter pour PFS. PFS n’est pas facile, mais pourquoi y aller doucement quand on peut se séparer de la foule?

Conclusion

Il y a deux choses. Si vous voulez devenir planificateur financier, optez pour CFP. Mais si vous voulez des connaissances inégalées, faites votre CPA et obtenez la qualification de PFS sans effort supplémentaire. L’avantage de faire du PFS est une opportunité de poursuivre une formation continue. Bien sûr, c’est à vous de décider.

Vous devez décider ce qui fonctionne pour vous et ce qui ne fonctionne pas. Mais nous pensons qu’après avoir lu cet article approfondi, vous seriez en mesure de décider du chemin à suivre en toute confiance. N’est-ce pas.

Articles recommandés

Ceci a été un guide pour PFS vs CFP. Nous discutons ici des principales différences entre PFA et CFP avec des infographies et le tableau comparatif. Vous pouvez également jeter un œil aux articles suivants –

- CFP vs MBA – Différences

- CFP vs CFA – Comparer

- Claritas vs CFP – Quel est le meilleur?

- CFP vs CPA

- Forme complète de CIMA

Leave a Reply