hitelkártya

mi a hitelkártya?

a hitelkártya által kibocsátott pénzügyi intézmény, amely lehetővé teszi, hogy kölcsön pénzt, hogy a vásárlás. Egy friss szakértői jelentés szerint az átlagos amerikai 4 hitelkártyával rendelkezik. Nem csak a hitelkártyák kényelmes módja az embereknek, hogy kölcsönvett pénzeszközökkel vásároljanak dolgokat, de kiválóan alkalmasak jutalmak keresésére is.

mit kell tudni a hitelkártyák kifizetéséről

míg a hitelkártya lehetővé teszi a kártyatulajdonos számára, hogy azonnal vásároljon dolgokat online, telefonon vagy egy boltban, következményekkel jár, ha nem fizet vissza pénzt.

a kártyatulajdonosnak vissza kell fizetnie a hitelintézetet

Önnek, a hitelfelvevőnek vissza kell fizetnie mindazt, amit hitelkártyán vásárol. Ez nem ingyen pénz.

a hitelkártya egyenlege az az összeg, amelyet a kártyabirtokos fizetetlen vásárlásokért tartozik. Ha mérleget hordoz (ami azt jelenti, hogy nem fizeti ki a teljes hitelkártya-egyenleget minden hónapban), kamatköltségek merülnek fel.

A hitelkártya-adósság kifizetésének két módja van

a hitelkártya havonta történő kifizetésének elmulasztása katasztrofális hatással lehet pénzügyi egészségére. Az alábbi lehetőségek közül választhat:

-

fizesse ki egyenlegét teljes egészében és időben (a számla esedékességének napján).

-

A teljes egyenleg vagy a minimális esedékes fizetés kifizetésével készítsen egyenleget.

hitelkártya – fizetési példa

tegyük fel, hogy online vagy bankján keresztül hitelkártyát kér és kap jóváhagyást. Egy hónap múlva, már felszámított $1,000 az új hitelkártya. A bank számlát küld Önnek a legutóbbi “számlázási ciklus” (általában 25-30 napos időszak) során végrehajtott összes vásárlásról.

1. forgatókönyv: fizessen teljes egészében és időben

az egyenleg teljes és időben történő kifizetéséhez az utolsó számlázási ciklus alatt elköltött 1000 dollárt visszafizeti a banknak.

a teljes (és időben történő) fizetés azt jelenti, hogy nem kell kamatot vagy késedelmi díjat fizetnie, feltételezve, hogy nem tartozik a hitelkártya korábbi tartozásaival.

sok hitelkártya olyan előnyökkel jár, mint a cash-back jutalmak vagy utazási pontok. Kifizető ki teljes minden hónapban a legjobb módja annak, hogy rack éves jutalmak idővel továbbra is adósságmentes.

2. forgatókönyv: végezze el a minimális fizetést

a második lehetőség az, hogy egyenleget hordozzon a hitelkártyáján, majd fizesse vissza az idő múlásával. A legtöbb ember számára ez általában a fizetendő minimális fizetés kifizetését jelenti, bár ez azt is jelentheti, hogy a teljes egyenlegnél kevesebbet fizet.

a számlázási ciklus teljes tartozásának töredékének kifizetése azt jelenti, hogy díjakat fog fizetni. Hacsak nem egy speciális 0% ÁPRILIS bevezető ajánlat, kamat vegyül a fennmaradó egyenleg.

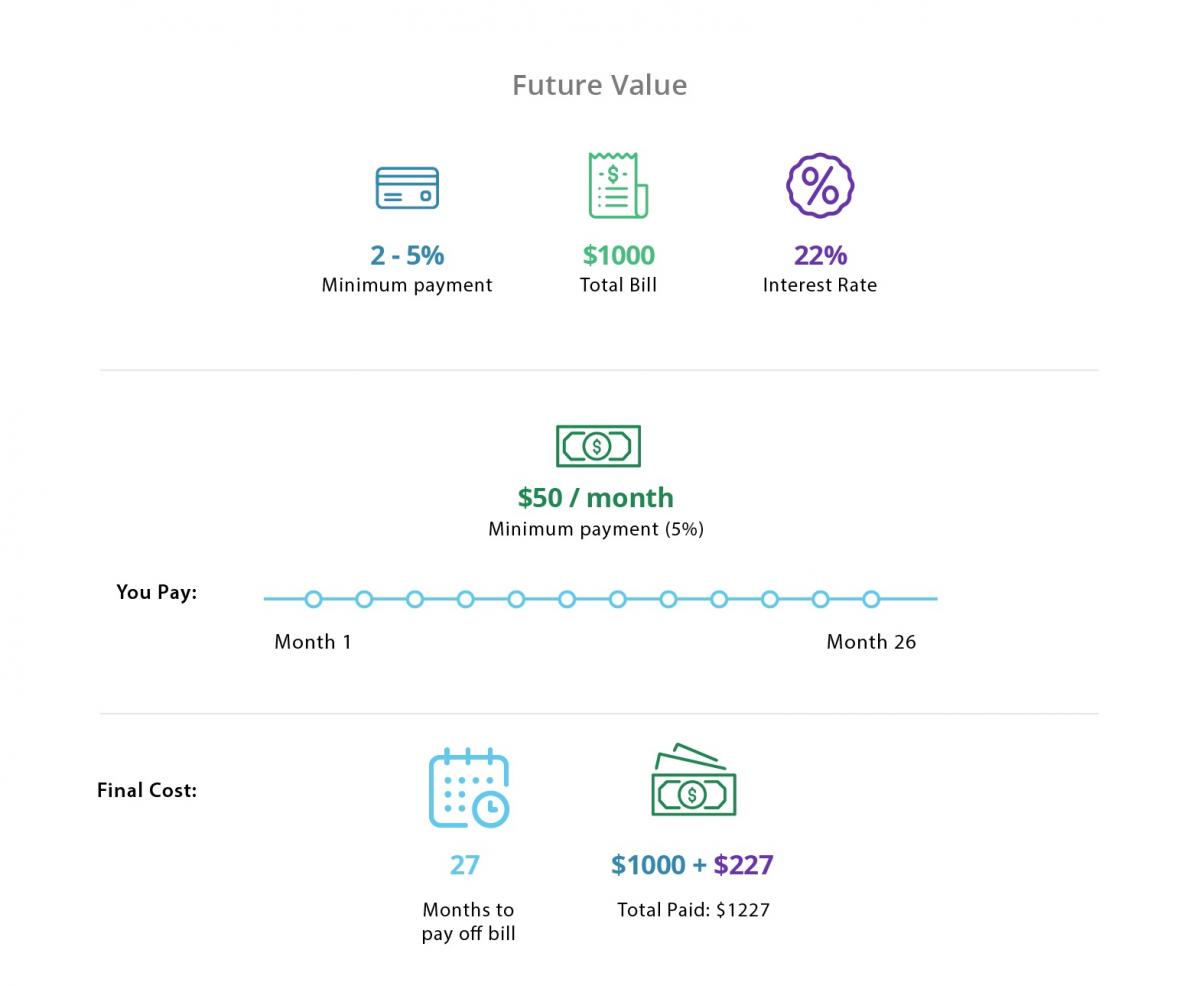

tegyük fel, hogy csak a $1,000 teljes számla minimumát (általában 2% – tól 5% – ig) fizeti. Ebben az esetben 50 dollárt (5%) fizetett, a kamatláb pedig 22%. Ha továbbra is fizetni $50 minden hónapban, amíg az egyenleg kifizetése, akkor is fizet egy további $ 227.00 kamat. Ez azt jelenti, hogy 1000 dollárt költöttél és 1227 dollárt fizettél vissza. Ilyen ütemben körülbelül 26 hónapig tartana a kártya teljes kifizetése.

a kamat-és hitelkártya-tartozás elkerülése érdekében gyakran tanácsos a hitelkártya egyenlegét teljes egészében kifizetni minden hónapban (ha lehetséges). Legalább fizesse ki a hitelkártya egyenlegét, mielőtt a 0% THM ajánlat eltűnik.

hitelkártya terminológia tudnia kell

a hitelkártya-egyenleg kifizetése csak egy hitelkártya-tulajdonos felelőssége: a hitelfelvevő feladata bizonyos hitelkártya-feltételek ismerete is.

mi a hitelkeret?

a hitelkártyák egy meghatározott összeget biztosítanak Önnek, amelyet egy adott időszak alatt kölcsönözhet. Ez az úgynevezett hitelkeret. A hitelkeretet a kártyakibocsátó előre meghatározza, a kártyatulajdonos hitelképessége és hiteltörténete alapján.

mi határozza meg a hitelkártya kamatlábát (azaz THM)?

a hitelkártyák kamatlába általában 10-25% között mozog, de még ennél is nagyobb lehet.

az egyén hitelképessége és hiteltörténete befolyásolja a hitelkártya kamatlábát vagy az éves százalékos kamatlábat (THM). Általában, minél magasabb a hitel pontszám, az alacsonyabb THM akkor jogosult.

a kamatlábak nincsenek kőbe vésve. A hitelezők emelhetik a THM-t, ha a hitelfelvevő hitelképessége romlik, vagy ha a nemzeti kamatlábak emelkednek. Sok kártyakibocsátó bevezető 0% THM-ajánlatokat kínál egy ideig a hitelkártya-használat ösztönzésére. Ezek később sokkal magasabb kamatlábat eredményeznek.

milyen díjakkal és díjakkal rendelkeznek a hitelkártyák?

amellett, hogy A kamatot, díjat, kezében egy egyensúly, sok hitelkártyát is a következő díjak:

-

Az éves díj

-

késedelmi díjakat

-

Díj a hitelkeret

-

Készpénz-előre díjak,

-

Külföldi pénznem átváltási díjakat

Related: 6 lépés a hitelkártya késedelmi díjainak elkerülése érdekében

a kellemetlen meglepetések elkerülése érdekében fontos, hogy a kártyatulajdonos olvassa el és megértse a kibocsátó közzétételi nyilatkozatát.

Credit Score Basics

Credit scores tartomány 300-850. Minél magasabb egy személy pontszáma, annál hitelképesebbek. Experian szerint a jó hitelképesség 700 vagy annál magasabb. Egy kiváló hitel pontszám lenne tekinthető semmi felett 800. Az ilyen típusú hitelképességgel rendelkező hitelfelvevők nagyobb valószínűséggel jogosultak a legjobb hitelkártya-ajánlatokra.

ahhoz, Hogy kiszámolja a hitel pontszám, a következő adatok figyelembe venni:

-

a Fizetési előzmények (35% pontszám)

-

a Teljes tartozás összegét, amelyet az egyén (30% pontszám)

-

hossza hitel történelem (15% – pontszám)

-

Új hitelkeret (10% pontszám)

-

A típusú hitel számlák például auto hitel, jelzáloghitel, hitelkártya (10% pontszám)

A hitel iroda gyűjt, amely ezt az információt, hogy a potenciális hitelezők, mind a hitelezők számára.

hogyan hitelkártyák befolyásolja a hitel pontszám

hitelkártyák segítségével emelni vagy csökkenteni a hitel pontszám, attól függően, hogy hogyan használja őket:

nyitó és záró számlák

Új számla megnyitása és tartása jó állapotban segíthet növelni a hitel pontszámot. Ez azért van, mert a Fizetési előzmények és az új hitelkeretek kiszámítása a hitel pontszám.

minden alkalommal, amikor hitelkártyát kér, a kibocsátó hitel-ellenőrzést végez. Ez okozhat a pontszám csökken néhány pontot, de ez egy szükséges hit megnyitásához minden új fiókot. A nagyszámú hitelkártya-alkalmazások rövid időn belül okozhat a pontszám, hogy csökken még. A legjobb, ha korlátozza az alkalmazások számát, hogy elkerülje ezt.

A fiók bezárása azt jelenti, hogy a hitelkihasználtság megváltozik, ami viszont a hitel pontszám csökkenését okozhatja. A fiók bezárása helyett megpróbálhatja levágni a hitelkártyát vagy korlátozni annak használatát (de nyitva tartva a hitelkeretet).

magas egyenleg

minél kevesebbet használ a hitel, annál többet lehet emelni/fenntartani a hitel pontszám. Emlékezz: Az adósság mennyisége, amit hordoz, a hitel pontszámok emelkedését vagy csökkenését okozhatja. Ha minden hónapban kiegyenlíti az egyenlegét, akkor nem kell aggódnia a magas egyenlegek (valamint a hitel pontszám) miatt.

késedelmes fizetések készítése

a Fizetési előzmények a hitel pontszám számításának jelentős részét képezik. Fenn kell tartani az időben történő kifizetéseket, mivel a késedelmes kifizetések tükröződnek a hiteljelentésben és a hitelképességben.

típusú hitelkártyák

többféle kártya alkalmas egyedi igényekhez. A három leggyakoribb típusú hitelkártyák közé tartozik:

biztosított hitelkártyák

a biztosított hitelkártya jó hitelépítési lehetőség lehet azok számára, akiknek nulla hiteltörténete vagy rossz hitelképessége van. Ők is a legegyszerűbb hitelkártya jóvá kell hagyni.

E biztosított kártyamegállapodás értelmében a kártyatulajdonos vállalja, hogy egy bizonyos összeget letétbe helyez a kártyára, mielőtt elkezdi használni. A letétbe helyezett összeg a kártyabirtokos hitelkerete. Ez csökkenti a kockázatot a kártyakibocsátó bank számára, mivel előleget gyűjthetnek abban az esetben, ha a kártyabirtokos nem tudja visszafizetni.

Cash Back hitelkártyák

cash back hitelkártyával szó szerint “cash back” – et kereshet vásárlásaiért havonta vagy évente. Cash-back jutalom kártyák kínál között 1% hogy 5% vissza vásárlások (azaz kártyabirtokosok lehet keresni között $1 hogy $5 minden $100 felszámított).

utazási hitelkártyák

a travel rewards hitelkártya lehetővé teszi, hogy havonta vagy évente pontokat szerezzen vásárlásaiért. Ezeket a pontokat lehet váltani a dolgokat, mint a repülőjegyek, szállodai tartózkodás, utazási költségek.

A legjobb hitelkártya kiválasztása

annyi opcióval nehéz lehet kiválasztani az Ön számára megfelelő hitelkártyát. Van néhány tipp, azonban, kiválasztásánál egy:

-

Ha az épület a hitel, válasszon egy biztonságos hitelkártya.

-

ha egyenleget tervez, válasszon egy 0% – os THM-kártyát rögzített THM-vel a bevezető ajánlat után.

-

ha egyenlegátutalást végez, válasszon egy 0% – os THM kártyát.

-

ha havonta ki tudja fizetni a kártyát, összpontosítson a megszerzett jutalmakra.

a legjobb hitelkártya kiválasztásával kapcsolatos további tippekért nézze meg a hitelkártya-ajánlatokat lebontó cikkünket.

kapcsolódó: Top 5 jutalmak hitelkártyák 2019

hogyan lehet hitelkártyát szerezni

legalább 18 évesnek kell lennie ahhoz, hogy hitelkártyát kapjon. Az alábbiakban bemutatjuk a hitelkártya megszerzésének alapvető lépéseit:

-

keresse meg a hitelképességét, hogy megnézze, hol áll

-

válasszon egy kártyát, amely az életmód számára a legkedvezőbb jutalmakat kínálja.

-

Keressen egy bevezető ajánlatot online, amely 0% APR-ot vagy nagyszerű regisztrációs bónuszt kínál.

-

olvassa el az összes hitelfeltételt, hogy megértse a díjakat, a kamatlábakat és az előnyöket.

-

töltse ki az alkalmazást. Meg kell adnia a jövedelem igazolását.

-

várja meg a jóváhagyást. Ne kérjen több hitelkártyát, amíg nem hallja vissza.

-

jóváhagyást követően hozzon létre egy online fiókot emlékeztetőkkel, hogy soha ne hagyja ki a fizetést.

hogyan működik a hitelkártya-konszolidáció

ha jelentős hitelkártya-adósságban van, akkor lehet, hogy hitelkártya-konszolidációs kölcsönt fontolgat. Amikor ez megtörténik, a hitelező fizeti ki a hitelkártya-tartozás, és kiadja az új hitel egy fix havi fizetés, kamatláb. Ideális esetben ez a kamatláb alacsonyabb, mint a hitelkártya kamatlábai, a havi kifizetések pedig megfizethetőbb.

a hitelkártya-konszolidációs hitel érvényes lehetőség azok számára, akik túlnyomó adóssággal rendelkeznek, de először mérlegelnie kell az egyenlegátutalást.

mi az Egyensúlyátvitel?

az egyenlegátutalás ideális egy vagy több hitelkártyával rendelkező hitelfelvevők számára (de akik megpróbálnak kijutni az adósságból). A kártyabirtokos a meglévő hitelkártyaegyenlegeket egyenlegátviteli kártyára ruházhatja át és konszolidálhatja. Ezt az adósságot egy ideig 0% – os kamattal tudják visszafizetni.

kapcsolódó: a legjobb 4 egyenlegátviteli hitelkártya 2020-ra

A hitelkártya nagyszerű eszköz lehet-ha megfelelően használják

hitelkártya használata segíthet vagy akadályozhatja pénzügyi helyzetét. Míg tudod használ egy hitelkártya, hogy finanszírozza a vészhelyzet, vagy fizetni egy nagy vásárlás idővel, fontos, hogy van egy terv, hogy fizesse vissza -, és elkerüljék a nagy hitelkártya-tartozás.

Leave a Reply